Блог им. OlegDubinskiy |Начинается поток информации об МТС. Обычно, МТС растёт на дивидендных ожиданиях. В 2024г. еще и IPO МТС банка. Идея в МТС (тикер MTSS)

- 06 марта 2024, 23:47

- |

#МТС

МСФО 2024г.

● Выручка: 606 млрд руб. (+13,5% г/г)

● OIBDA*: 234,2 млрд руб. (+6,4% г/г)

● Чистая прибыль: 54,6 млрд руб. (+67,5% г/г)

● FCF* (без учета банка): 44,8 млрд руб. (+20,4% г/г)

● Чистый долг: 441 млрд руб. (+14,9% г/г)

● Чистый долг/OIBDA: 1,9х (1,7х на конец 2022 г.)

Долг МТС уже 441 млрд руб.

Количество пользователей экосистемы МТС

подросло на +11,9% до 15,1 млн человек.

МТС увеличивает выручку на одного клиента,

развлекательные сервисы KION, «МТС Музыка» и «Строки»

В условиях санкций,

логична продажа иностранного бизнеса.

Сумма сделки ПАО «МТС» по продаже бизнеса в Армении составила $209,1 млн, следует из годового отчета компании.

МТС предварительно оценивала прибыль от продажи актива в 18,98 млрд рублей, а

чистый денежный приток от выбытия — в 16,27 млрд рублей.

Аренда самокатов.

Перспективный бизнес.

Сумма сделки ПАО «МТС» по приобретению дополнительных 68,8% сервиса аренды самокатов «Юрент» составляет 5 млрд рублей.

МТС стала контролирующим акционером сервиса аренды самокатов с долей 80,58%.

( Читать дальше )

- комментировать

- 761

- Комментарии ( 4 )

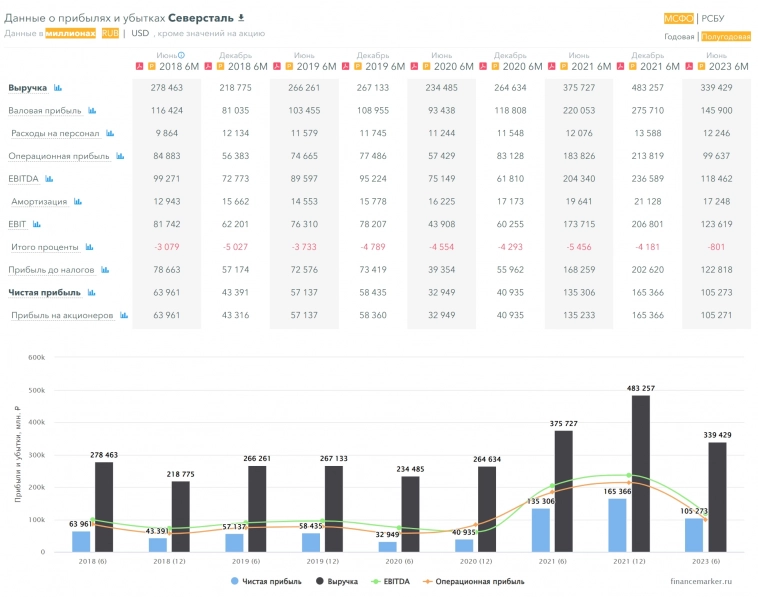

Блог им. OlegDubinskiy |Есть ли потенциал роста в СевСтали

- 02 февраля 2024, 10:52

- |

отчёт за 2023 год

дивиденды

#ЧистаяПрибыль 2023 год 193,9 млрд руб.

#Дивиденды

Северсталь объявила дивиденды 191,51 руб. на 1 акцию (11,3%).

Северсталь направила на выплату >160 млрд руб.

(82,75% чистой прибыли). Отсечка 18 июня 2024 года.

Если прибыль СевСтали за 2024г будет 200 млрд руб. за 2024 год, то по текущей цене коэффициент P/E = 7

(если СевСталь подорожает, то Р/Е будет, соответственно, выше).

Т.е. СевСталь уже оценена справедливо.

Да, прибыль в 2024г, конечно, может быть выше 200 млрд.руб.

И Р/Е может оказаться выше, чем 7. Проектная мощность 12 млн т стали в год В 2023г выпустили стали 11,27 млн тонн. Т.е. существенного роста производства не будет.

Мысль в том, что СевСталь, если не будет резкого роста прибыли в 2024г., может идти со скоростью индекса Мосбиржи, а не быстрее.

С уважением,

Олег

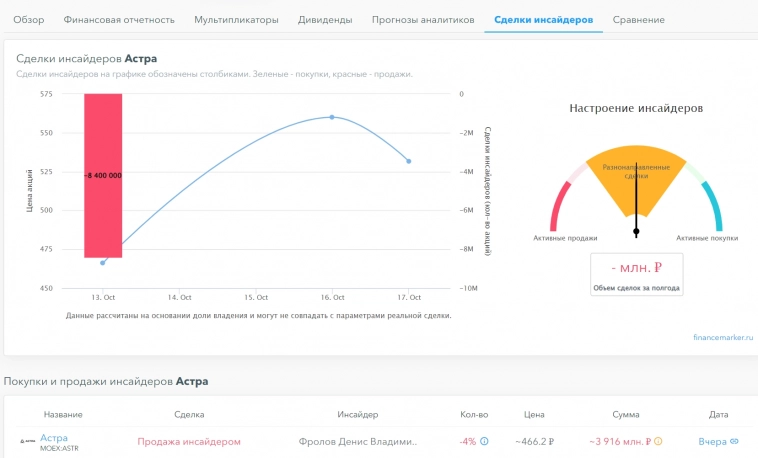

Блог им. OlegDubinskiy |КОМПАНИИ, КОТОРЫЕ НЕ КУПЛЮ. И ПОЧЕМУ. ПРОДОЛЖЕНИЕ. Почему ТОП менеджер продаёт акции АСТРА (инсайдерская продажа).

- 18 октября 2023, 20:15

- |

Личное мнение.

iПозитив

Из — за доп. эмиссии.

По словам Юрия Мариничева,

директора по связям с инвесторами Positive Technologies,

компания рассматривает вопрос допэмиссии акций, если акции удвоятся в цене.

С размещения, цена уже выросла в 2,7 раза.

«Обсуждения уже идут в компании.

Это будет допэмиссия акции в классическом понимании.

Процент мы пока не финализировали, все в работе».

Юрий Мариничев.

При росте в 2 раза,

доп. эмиссия 25% для мотивации сотрудников.

Идея интересная.

Сколько времени займёт удвоение: поживём — увидим.

И не забываю про инфляцию.

АСТРА.

Директор, Фролов Денис Владимирович,

продал 8 400 000 акций по 466,20 руб.

Личное мнение:

лучше делать так же, как инсайдер.

P/E 45 тоже многовато

(тем более, для российского рынка).

( Читать дальше )

Блог им. OlegDubinskiy |Дивиденды Лукойл за 1 полугодие 2023г.: оценка рынка.

- 18 октября 2023, 18:52

- |

Сегодня сообщил, что совет директоров компании 26 октября рассмотрит вопрос о дивидендах за первую половину 2023 года.

Обратите внимание, что фьюч на 4% дешевле базового актива.

LKOH = 71736

Лукойл = 7471

Без див, обычно фьюч дороже.

Думаю,

рынок закладывает дивы около 5%.

Учитывая, что Лукойлу нужна валюта на выкуп акций у нерезов (за менее чем 50% цены), дивы могут быть в % от цены акции ниже прошлогодних.

С уважением,

Олег.

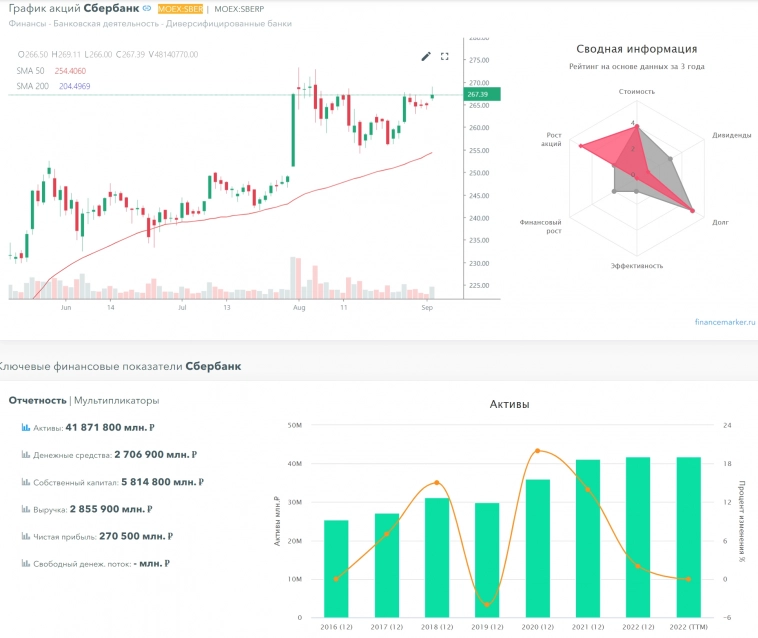

Блог им. OlegDubinskiy |Сбер: качественный актив c растущими показателями. Личное мнение: с P|E 22 уже напоминает облигацию (с дивидендами 35р. выше, чем % по вкладу).

- 05 сентября 2023, 07:41

- |

Блог им. OlegDubinskiy |Северсталь. Почему покупаю.

- 03 сентября 2023, 22:46

- |

С 22 сентября войдёт в индекс голубых фишек Мосбиржи.

P/E = 3

Исторически,

быстрая дивидендная акция.

Думаю, первой среди металлургов вернётся к выплатам дивидендов.

Потенциал роста — за счёт строительства и оборонки

( Читать дальше )

Блог им. OlegDubinskiy |Личное мнение. Почему считаю, что ФОСАГРО будет и дальше в 2023г. хуже рынка.

- 03 сентября 2023, 22:34

- |

ФосАгро

P / BV = 20,17

ЦЕНА В 20,17 РАЗ ДОРОЖЕ БАЛАНСОВОЙ СТОИМОСТИ !!!

Дивы за 2 квартал всего лишь 126 руб. (1,7 % от стоимости акции)

(за 1 квартал дивы были 465 руб.)

не смотря на то, что аж

90% СВОБОДНОГО ДЕНЕЖНОГО ПОТОКА ПОЙДЁТ НА ВЫПЛАТУ ДИВИДЕНДОВ НА 1 ПОЛ. 2023Г.

( Читать дальше )

Блог им. OlegDubinskiy |ФОСАГРО: причина падения. Думаю, уже можно покупать.

- 31 августа 2023, 19:50

- |

(последнюю неделю падает):

#ФосАгро

126 руб. на акцию рекомендовал выплатить совет директоров ФосАгро за I полугодие 2023 г.(див.доха 1,6%), это 100%

свободного денежного потока (FCF).

Окончательное решение будет принято на внеочередном собрании акционеров 30 сентября.

В силу снижения финансовых показателей и роста инвестиционных расходов во II квартале свободный денежный поток составил 16 млрд руб.

Это существенно ниже, чем в I квартале, когда он достигал 43,5 млрд руб. (дивиденды тогда составляли 34 млрд руб.).

Бизнес ФосАгро в III квартале из-за слабого рубля и подъема цены на фосфорные удобрения, скорее всего, покажет рост выручки и прибыли относительно II квартала.

ПРИЧИНА ПАДЕНИЯ

(уже в цене).

Неопределенность, связанная с экспортной пошлиной, которая может быть введена чуть ли не с 1 сентября, является риском для финансового результата и дивидендов III–IV кварталов 2023 г.

Учитывая, что негатив уже в цене,

учитывая, что ФОСАГРО выплачивает максимально возможные дивиденды,

( Читать дальше )

Блог им. OlegDubinskiy |ГазпромНефть Дивиденды рос.компаний Поддержка рынку в 4 кв.

- 30 августа 2023, 07:39

- |

1пол.23г.

Чистая прибыль компании в отчётном периоде составила 304 млрд руб., что на 40% ниже рекордного уровня годичной давности.

EBITDA снизилась на 24% г/г до 546 млрд руб.

Обычно ГазпромНефть

выплачивала промежуточные дивиденды на основе чистой прибыли за девять месяцев. По оценкам аналитиков Сбера, вклад результатов полугодия в дивиденды за 9М23 составит 32 руб. на акцию (при коэффициенте выплат 50%).

Расчётная дивидендная доходность составит 5%.

Посмотрев отчетность ГазпромНефти,

подумал, что в конце 2023г. у российского рынка будет поддержка: дивиденды, физ. лица, вероятно, опять реинвестируют около 70%.

#ПромежуточныеДивиденды

#Татнефть

#Роснефть

#Новатэк

#Фосагро

#Белуга

#ГазпромНефть

и многие др.

В 4 кв. у российского рынка будет поддержка:

по статистике, физ.лица реинвестируют около 70% дивидендов.

С уважением,

Олег.

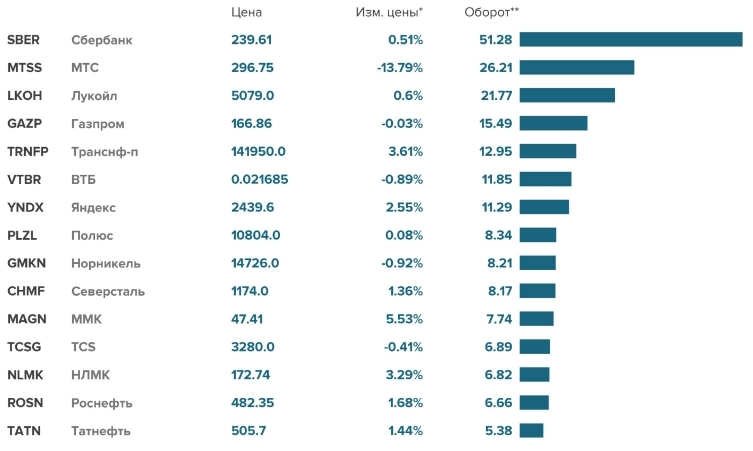

Блог им. OlegDubinskiy |МТС за неделю был вторым по обороту посл Сбера (падение). Почему думаю, что падение МТС в июле продолжится.

- 02 июля 2023, 21:27

- |

Объём торгов в млрд руб. (по данным Мосбиржи).

Обратите внимание, на каких объёмах падал МТС

(Сбер всегда лидер по объёму, а МТС был вторым).

Падение было больше, чем див.гэп.

Дивы за 2022г. 34,29руб., это около 11%.

ЛИЧНОЕ МНЕНИЕ.

Думаю,

много лет в МТС — боковик от 190 до 350, а див.гэп был.

Долг больше 3 годовых EBITDA, оборот растет ниже инфляции, абонентская база уже максимально возможная.

Кроме див, нет смысла покупать, а следующие дивы не скоро.

И от ослабления рубля (т.е.инфляция и рост ставок), МТС проигрывает,

сейчас интереснее сырьевые компании.

Поэтому думаю,

что в июле падение МТС продолжится.

МТС- отличная идея, когда он около 190 — 195р.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс